[temp id=5]

今日は消費税の用語について

課税売上高・非課税売上高

課税売上高とは、端的に言うと「消費税抜きの売上」。

例えば1,000円(税抜)の商品を販売するとお客さんが支払う金額は消費税8%を含む1,080円、課税売上高は1,000円となる。

厳密には、課税事業者の場合は消費税抜きの金額が課税売上高

免罪事業者は消費税込みの金額が課税売上高

売上に関しては消費税が課税される売上と消費税が課税されない(非課税)売上が存在する。

1 不課税取引

消費税の課税の対象は、国内において事業者が事業として対価を得て行う資産の譲渡等と輸入取引です。これに当たらない取引には消費税はかかりません。これを一般的に不課税取引といいます。

例えば、国外取引、対価を得て行うことに当たらない寄附や単なる贈与、出資に対する配当などがこれに当たります。

2 非課税取引

国内において事業者が事業として対価を得て行う資産の譲渡等であっても、課税対象になじまないものや社会政策的配慮から消費税を課税しない取引があります。これを非課税取引といいます。

例えば、土地、有価証券、商品券などの譲渡、預貯金の利子や社会保険医療などがこれに当たります。

3 課税売上割合の計算上の非課税と不課税の違い

非課税取引と不課税取引では、課税売上割合の計算においてその取扱いが異なります。

課税売上割合は、分母を総売上高(課税取引、非課税取引及び免税取引の合計額)とし、分子を課税売上高(課税取引及び免税取引の合計額)としたときの割合です。

非課税取引は、原則として分母にだけ算入しますが、これに対して、不課税取引は、そもそも消費税の適用の対象にならない取引ですから、分母にも分子にも算入しません。

課税期間と基準期間

課税期間は消費税の計算期間を指し、通常、個人であれば1月1日~12月31日、法人であれば事業年度です。

基準期間は、納税義務の判定の基準となる期間を指し、原則として個人事業者であれば前々年、法人であれば前々事業年度を指します。

| 概要 | 個人 | 法人 | |

| 課税期間 | 消費税の確定申告の対象となる期間 | 1/1~12/31 | 事業年度 |

| 基準期間 | 納税義務の判定の基準となる期間

課税期間の2年前 |

前々年 | 前々年度 |

課税期間の基準期間の課税売上高

一般の方には理解不能な日本語だと思いますが、非常に重要な用語なので整理して理解しておきましょう。

意義

1.課税期間

納付する消費税額の計算の基礎となる期間で、原則として、個人事業者は暦年、法人は事業年度になります。要するに、確定申告の対象とする事業年度のことです。

2.基準期間

課税期間の消費税の確定申告の要否及びその計算方法を決定するために基準とする期間をいい、個人事業者と法人との区分に応じて次の通りになります。

| 区分 | 基準期間 | ||

|---|---|---|---|

| 個人事業者 | その年の前々年 | ||

| 法人 | その事業年度の前々事業年度 | 1年の場合 | その事業年度の前々事業年度 |

| 1年未満の場合 | その事業年度開始の日の2年前の日の前日から1年を経過する日までの間に開始した各事業年度を合わせた期間 | ||

3.課税売上高

消費税の課税対象となる課税資産の譲渡等の対価の額の合計から売上にかかる対価の返還等(値引き、返品等)の金額の合計を控除した額をいいます。

「売上高」だから損益計算書の売上高をイメージされると思いますが、課税売上高と損益計算書の売上高とは必ず一致するものではありません。たとえば、固定資産を売却した場合の売却収入は課税資産の譲渡の対価になりますので課税売上に含まれることになります。

基準期間の課税売上高とは

税法の条文は複雑怪奇です。

上記の意義は平易に表現しましたがそれでも理解しにくいこと思います。

以下のような関係とご理解ください。

課税売上割合ってどうやって出すの?

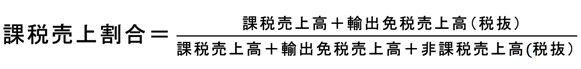

課税売上割合とは、売上に占める、課税売上(消費税が課される売上高)の占める割合のことです。式は以下となります。

(課税売上割合の計算式)

(1) 課税売上高って?

国内において、「事業者が事業として対価を得て行う資産の譲渡等」取引です。

ビジネス上の売上は、ほとんどが「課税売上」となります。

(2) 輸出免税売上高って?

国内からの輸出として行われる資産の譲渡等取引です。「輸出取引」は、海外で消費されるため消費税は0%となります。ただし、これは「たまたま海外で消費するから0%になるだけ」で、取引の中身自体は「課税売上」です。

つまり、「消費税0%が課されている課税取引」という理解をしてもらった方がわかりやすいかもしれません。

その結果、「課税売上割合」の計算上は、「課税売上」と同列に取り扱われます。

(3) 非課税売上高って?

「非課税売上高」というのは、「本来は課税売上」だが、政策的な配慮や消費という概念になじまないなどの理由から、消費税が課せられない取引です。例えば、土地や有価証券の譲渡、預貯金や貸付金などの利息、社宅の従業員負担分などです。

「非課税売上高」は、消費税法上、限定列挙されています。

(4) 不課税売上高って?

「不課税売上高」というのは、そもそも消費税の対象とならない売上取引です。例えば、配当金の受取、保険金の受取損害賠償金の受取、寄付や贈与の受取などは、そもそも消費税の課税対象となりません。

この「不課税売上」は、上記計算式の中には出てきません。つまり、「不課税売上」は、課税売上割合の計算上「無視できる」ということです!

(5) その他

売上値引や売上返品等は、「課税売上高」から控除します。

(ポイント)

● ポイントは、「課税売上割合」の算出にあたり、

「非課税売上」は計算式の分母に含まれるが、

「不課税売上」は計算式に含まれない点です。

つまり、両者の区分は・・「課税売上割合」の計算という点で、

非常に重要となります。

● 原則として、課税売上割合の「端数処理」は行いません。

例外的に、任意の位で切り捨てすることは認められています(消基通11-5-6)

(四捨五入OKとは書いていない点だけ注意です)

具体例

● すべて税抜額。両社とも、課税売上高5億円未満です。

● A社・B社で異なるのは「社宅家賃」の額だけで、それ以外の数値は同じです

| 消費税区分 | A社 | B社 | ||

|---|---|---|---|---|

| ① | 国内売上 | 課税売上 | 1,000万 | 1,000万 |

| ② | 輸出売上 | 輸出免税売上 | 900万 | 900万 |

| ③ | 社宅家賃入金 | 非課税売上 | 100万 | 200万 |

| ④ | 課税売上割合 | 95% | 90.47% |

課税売上割合=( ①+② ) / ( ①+②+③ )

A社・・課税売上割合が95%以上のため、消費税額は全額控除可能。

B社・・課税売上割合が95%未満のため、消費税額の控除額が制限されます。

実際差し引ける額は??

課税売上割合が95%未満の場合、「全額控除」はできませんが、課税売上割合を用いて算出した金額を「控除」することが出来ます。消費税控除額の計算には、①個別対応方式、②一括比例方式という2種類があります。

2種類の方式

一般課税(本則課税)の場合、仕入にかかる消費税額の計算方法には、「個別対応方式」と

「一括比例配分方式」の2つの方法があります

どちらの方法で計算するかによって仕入にかかる消費税額が異なります。

個別対応方式

課税期間中のすべての仕入にかかる消費税額を、次の3つに区分し、計算します。

1.課税売上にのみ対応するもの

2.課税売上と非課税売上の両方に共通するもの

3.非課税売上にのみ対応するもの

| 仕入にかかる消費税額 | 仕入税額控除 | 例 |

| 課税売上にのみ対応するもの | 全額控除できる | 仕入など、直接売上に対応するもの |

| 課税売上と非課税売上の両方に共通するもの | 課税売上割合分の控除ができる | 水道代や家賃などの経費 |

| 非課税売上にのみ対応するもの | 全額控除できない | 土地を売却したときの手数料など |

【計算例】

売上高1,080,000円 仕入高540,000円 水道光熱費21,600円 土地売却手数料32,400円

課税売上割合50%の場合

1.売上にかかる消費税 1,080,000円×8/108=80,000円

2.仕入にかかる消費税

① 仕入高の消費税は、課税売上にのみ対応するため全額控除できます。

540,000円×8/108=40,000円

② 水道光熱費の消費税は課税売上割合の50%のみ控除できます。

21,600円×8/108×50%=800円

③ 土地売却手数料は、非課税売上にのみ対応するため全額控除できません。

0円

④ ①(40,000円)+ ②(800円)+ ③( 0円)=40,800円

3.納付税額 1(80,000円)- 2(40,800円)=39,200円

一括比例配分方式

課税期間中のすべての仕入にかかる消費税額を、課税売上割合分のみ控除します。

【計算例】

売上高1,080,000円 仕入高540,000円 水道光熱費21,600円 土地売却手数料32,400円

課税売上割合50%の場合

1.売上にかかる消費税 1,080,000円×8/108=80,000円

2.仕入にかかる消費税

① すべての費用を合計し、消費税の金額を求めます。

仕入高540,000円+水道光熱費21,600円+土地売却手数料32,400円=594,000円

594,000円×8/108=44,000円

② 上記消費税の金額に課税売上割合を乗じて、控除できる消費税額を求めます。

44,000円×50%=22,000円

3.納付税額 1(80,000円)- 2(22,000円)=58,000円

※どちらも同じ金額を使って計算していますが、計算結果が異なります。

「個別対応方式」と「一括比例配分方式」は事業者の任意で選択できます。(届出などは不要)

「一括比例配分方式」を選択した場合は、2年間は継続する必要があります。

コメント