元入金とは

元入金は法人でいうところの「資本金」にあたるものです。

資本金との根本的な違いは、金額が毎年変動することにあります。

基本的に、帳簿の資本金の項目には開業時の資本金金額が記載され続けます。

記載された資本金の金額を変えるためには、正式な手続きを踏んで増資を行わなければなりません。

また、資本金には事業主が個人で用意した金額だけでなく、株主から集めた開業資金や準備金も含まれます。

ところが元入金は、毎年必ず金額が変動する勘定科目となっています。

もともとは個人の財産であったお金を、事業費として使うために「元入金」という勘定項目に追加します。

元入金は期末の12月31日に「今期の元入金+所得+事業主借-事業主貸=翌期の元入金」という計算を行うことで、翌期の元入金の金額を算出しなくてはなりません。

所得や事業主借、事情主貸などの金額によって翌期の元入金金額が決まるため、得た利益の額によって元入金は毎年変わってしまうというわけです。

ちなみに期中は事業主のお金を事業費に充てたとしても「事業主借」の勘定科目になるため、元入金の変動は起こりません。一年間で行われた「事業主借」「事情主貸」を相殺したときの残高の差額は、期末の確定申告時の会計処理で元入金に振り替えます。

期首の会計は、前期までに発生した「事業主借」と「事情主貸」の金額をゼロにしてから行わなければならないというルールのため、このような処理が必要になるのです。

元入金はマイナスになってもいいの?

実際に計算してみると、元入金がマイナスになってしまうことがあります。

しかし、特に間違いというわけではなく、帳簿上は元入金がマイナスになることに何の問題もありません。元入金を計算するためには、「事業主借」「事情主貸」という二つの勘定科目を理解しておく必要があります。

個人事業主には「給与」という概念がありません。本人が事業主なので、誰か他の人間から給与の支払いを受けて生活するのではなく、自分の事業によって得た利益を使って生活します。

そのため、個人事業主は事業に使うための資産でもある預金から、自分の生活費を引き出さなければならないわけです。ですが、いくら自分のお金とはいえ、何の記録も無く事業費を引き出すと会計時の計算が合わなくなってしまいます。

そこで、事業費から引き出したお金は「事業主貸」として記録しておくことで、後から計算が合うように仕訳しておく必要があるのです。「事業主貸」は、事業費以外で出費した金額だと覚えておくと良いでしょう。

これとは逆に、自分のお金を事業費に回した場合は「事業主借」という勘定科目を使って記録しておきます。事業用の預金額が少なくなったため生活費から補填した場合や、預金に利息が発生した場合などは「事業主借」としておきます。

こうすることで、事業用の資金が突然増えたことが単なる利益ではないことが分かるようにしておくのです。「事業主借」は、事業で得た利益以外の原因で増えた金額です。

例えば、ある個人事業主が一年間事業を行ったとき、以下のような結果が出たとします。

・元入金 → 200万円

・事業主貸 → 600万円

・事業主借 → 150万円

・今期の利益 → 200万円

「元入金+事業主借+今期の利益-事業主貸=翌期の元入金」という計算で、翌期の元入金、つまり一年間の事業で出た損益を計算することができます。この場合だと、「200+150+200-600=△50」なので、元入金がマイナス50万円になっています。

要するに、この個人事業主の事業費は一年間で50万円減ってしまったということですね。ただし、これは解りやすく説明するための表現であり、元入金が単純な損益を表しているわけでは無いので注意しましょう。

この例においても、元入金がマイナスになったこと自体は間違いではありません。

事業が上手く行かずに元入金が減ってしまうということは個人事業主の会計にはよくあることですし、帳簿上の問題はありません。

期末の計算では、このように「事業主借」と「事情主貸」を相殺して、その残高を翌期の元入金にします。

マイナスになってしまった場合は、翌期の会計を「元入金 △50」として始めれば良いだけです。期首の時点でマイナスは元入金に振り替えられるため、「事業主借」と「事情主貸」はまたゼロの状態からスタートすることを忘れないようにしましょう。

ちなみに上記の計算ではわかりやすくするために省きましたが、実際の会計上では「青色申告特別控除前所得金額」も元入金に算入されます。

公式な計算式は以下の項目で行いますのでそちらをご覧ください。

元入金の仕訳

元入金を仕訳するのは、事業を始めた最初の年だけです。

それ以降の仕訳には使用せず、事業主借の勘定を使用することになります。

事業開始年の翌年からも元入金の計算はし続けますが、仕訳として使うのは初年度のみということになります。

会計ソフトを使っている場合は、毎年自動的に「事業主借」「事情主貸」を元入金に振り替えてくれます。元入金は単純な損益を表すものではありませんが、ちゃんと利益が出ていればその額がどんどん大きくなっていきます。開業の年の元入金を仕訳する方法は簡単です。

まず借方科目に「現金」「普通預金」など、事業用に供する個人の資産を書き入れます。

次に貸方科目に「元入金」と記載し、借方科目と同じ額を入れるだけです。

基本的な簿記の仕訳と全く同じです。

例えば、現金10万円を事業用に供する場合だと、

借方科目に「現金 100,000円」、貸方科目に「元入金 100,000円」

と記載するだけでOKです。個人でも簡単に出来る勘定科目なので気負う必要はありません。

また、事業開始時に購入した備品なども元入金として仕訳することができます。

事業を始めるために8万円のパソコンを購入した場合、

借方科目には「消耗品費 80,000円」、貸方科目に「元入金 100,000円」

と記載します。

事業に必要なものを自費で購入した場合は、初年度のみ元入金として扱うことができるのです。

元入金の計算方法

最初の仕訳さえキチンと出来ていれば、元入金の計算は難しくありません。会計ソフトを使っていれば元入金は自動的に計算されるため、全く計算したことが無いという個人事業主さんも少なくないでしょう。

手作業で計算する場合でも、そう難しくない計算式で元入金の変動額を計算することができます。元入金には毎年「事業主借」「事情主貸」の残高を振り替えなければなりません。

そのため元入金の金額は毎年変動し、また「事業主借」「事情主貸」は毎年期首になるとゼロに戻ります。振替によって変動した元入金の金額を計算するためには、「期末の元入金の額+青色申告特別控除前の所得金額+期末の事業主借+期末の事業主貸=翌期の元入金」という計算を行います。

この計算で算出された金額が、翌期の元入金として扱われます。会計ソフトでも同じ計算が行われているため、会計ソフトを利用している方も頭の片隅に入れておきましょう。

元入金と資本金の違い

元入金と資本金の最大の違いは、金額が変動するか否かです。

元入金は昨年度までの事業の結果によって金額が大きく変動します。極端な話、事業が上手く行っていれば何倍にも膨れ上がりますし、事業に失敗すればマイナスになることもあります。

それは、個人事業主が給与の代わりに引き出した生活費や、個人事業主がポケットマネーから補填した事業費が、期末には全て元入金に算入される仕組みになっているからです。このように元入金は、毎年計算し直されるために金額を変動させるのです。

一方で、資本金の金額は基本的に変動しません。資本金は会社を興すために必要なお金ですが、会社の業績が伸びても下がっても、資本金には1円の変動も起こりません。

以前は株式会社を興すためには1000万円、有限会社を興すためには300万円の資本金が必要でしたが、現在は新会社法という法律により、資本金はいくらでも構わないということになっています。

資本金が1円でも会社を興すことができるようになりましたが、仮に資本金1円で始めた企業が一気に大企業になったとしても、資本金は1円のままです。法人が資本金を増やすためには、正式な手続きを踏んで「増資」を行うほかに方法はありません。

つまり、元入金は業績次第で増えたり減ったりしますが、資本金は業績によって変動することは無いのです。「開業のために必要な資金」という本質は同じですが、元入金は個人で事業を始める方だけが使う科目で、資本金は法人が使う科目であることを覚えておくと良いでしょう。

フリーランスに元入金は必要か?

これからフリーランスで仕事を始める方にとって、元入金はとても大切な役割を果たします。

元入金を考慮せずに事業を始めると、確定申告の時期に大変な思いをすることになります。

普通、法人は会社のお金をハッキリ分けています。

会社の開業資金として集められたお金を、例えば社長の生活費に充てるなんてことはあり得ません。法人として存在している以上、会社のお金は社長であっても自由に使うことは出来ないのです。

最も偉い立場にある社長でも、会社から貰った「給与」を使う形で生活します。

しかし、個人事業主の場合は「給与」の概念がありませんから、会社のお金をそのまま生活費に充てることができます。

個人事業主本人の中で、「○○銀行は事業用、××銀行は生活用…」と口座を分けていたとしても、外部から見ると何に使っているのか判断できないのです。

そこで設けられているのが元入金という仕訳です。

元入金と「事業主借」「事情主貸」をキッチリ分けておくことで、会計上そのお金を事業に使ったのか、生活に使ったのかを記録しておくことができます。

生活のために使ったお金は事業費ではなく「事業主借」と記録しておくことで、給与の概念が無い個人事業主でも事業と生活のお金を分けて考えることができるのです。

こうした仕訳を全く行わないままでいると、確定申告が上手く行きません。元入金はフリーランスとして働くための最初の仕訳になるので、後々のためにもしっかり記録しておきましょう。

ココで混同しがちな下記の2つの勘定科目についても整理しておきます。

「創立費」、「開業費」の違いとは?

まず、定義から説明します。

現在の法律では明確には定められていませんが、古くからの会計実務の中で醸成されてきた慣行から、一般的には以下のように定義されます。

創立費とは?

会社設立のためにかかった設立費用をいいます。ポイントは以下の2点です。

①会社設立のための費用であること

会社設立に要した費用であるため、会社設立前に支出している費用です。

②基本的には定款記載が必要

会社法上、計上するためには、設立時の定款への記載が必要です。ただし、例外的に設立登記に係る登録免許税や定款の認証費用は定款記載が必要でないことになっています。

例えば、

-

- 定款及び諸規則作成のための費用

- 株式募集その他の為の広告費

- 目論見書・株券等の印刷費

- 創立事務所の賃借料

- 設立事務に使用する使用人の給料

- 金融機関の取扱手数料

- 証券会社の取扱手数料

- 創立総会における費用

- その他発起人が受ける報酬で定款に記載された金額

- 設立登記の登録免許税等

など

これらの費用は「創立費」として計上します。

また、法人税法基本通達においては、上記費用について定款記載がなくても、創立費として計上してよい旨が規定されています。株主が役員様だけのような中小企業においては、定款記載を失念していたとしてもこの基本通達に基づいて創立費の計上が認められますのでご安心下さい。

開業費とは?

会社設立後、営業開始時までに支出した開業準備のための費用をいいます。ポイントは以下の2点です。

①開業準備のための費用であること

開業準備に直接かかった費用である必要があります。

②会社設立後営業開始時までに支出していること

会社設立前のものは対象になりません(これは上記の創立費の範疇です)。また、営業開始してしまうと、それ以降は対象とはなりません。

例えば、

-

- 広告宣伝費

- 通信交通費

- 事務用消耗品費

- 支払利子

- 使用人の給料

- 保険料

など

これらの費用は「開業費」として計上します。

なお、「人件費」、「賃借料」、「水道光熱費」などの毎月きまって支出される費用に関しては、開業準備中に支払ったとしても、開業準備のために特別に支払った費用とは認められません。そのため「開業費」で費用を計上せず、それぞれの費用に適した勘定科目で費用を計上します。

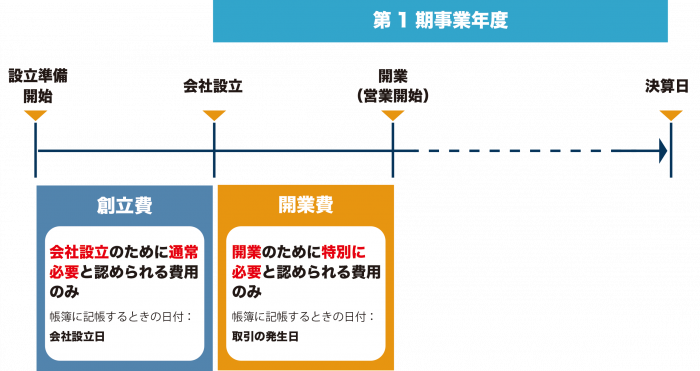

創立費と開業費の支出のタイミング

これまでの説明を簡単に図示すると以下の通りです。

開業費として計上すべき取引を創立費として計上していたり、また、逆に創立費として計上すべき取引が開業費とされていたりするケースもちらほら見られますので、上図を参考にその両勘定科目の入り繰りが生じないように注意が必要です。

「創立費」、「開業費」で費用となるケース

以下のケースで「創立費」に該当するかどうかを確認してみましょう。

公証役場の定款認証、設立登記の登録免許税:

「創立費」として計上します。帳簿(会計ソフトなど)に記帳するときは、会社設立日の日付で記帳します。

発起人(出資者)の印鑑証明書:

諸説あり判断が分かれるところですが、発起人はそもそも会社設立のために行動しますし、発起人の印鑑証明がなければ、法人の設立には至らないことを勘案すると、その行為は発起人個人の私的な支出というよりも、むしろ会社設立のために必要な支出であると評価できることから、筆者は創立費として計上できるものと考えます。帳簿(会計ソフトなど)に記帳するときは、会社設立日の日付で「創立費」として計上します。

法人印鑑の購入:

開業準備のために特別に支出した費用ではないため、「開業費」ではなく「備品費」「消耗品費」「雑費」などの勘定科目で費用として計上。帳簿(会計ソフトなど)に記帳するときは、会社設立日の日付で記帳します。

創立費、開業費以外でも開業前の新設会社の事業に関する支出も経費にできる

原則として、事業年度以外に発生した売上や費用はその事業年度に計上することができません。

ただし、事業年度以外に発生した支出であっても、

-

- 会社の設立のための費用であれば、「創立費」で計上することができる。

- 「開業費」は、会社設立日以降の開業準備のための費用しか計上しか計上できない

というお話をしてきました。

では、

「創立費以外に会社設立前の支出は費用にできないのか?」

「設立前に支払った開業準備のための支出は費用にできないのか?」

というと、そうではありません。

例外的に、新設する会社の事業に関する支出であれば、設立前の支出であっても「創立費」以外の科目で費用として計上することができます。例えば、前述した「Bizer月額利用料」や「設立前に行った取引先との会議費」などのように、事業に関する支出であれば、設立前の支出であっても費用として計上することが認められます。

また、設立前に支払った開業準備のための支出も「開業費」にはできませんが、新設会社の費用として計上することができます。

※会社設立前の期間とは、一般的に3ヶ月程度(場合によっては6ヶ月程度)と考えられています。それよりも古い支出の場合は、新設会社の費用として認められないこともあります。

【参考】

国税庁:法人の設立期間中の損益の帰属

2-6-2 法人の設立期間中に当該設立中の法人について生じた損益は、当該法人のその設立後最初の事業年度の所得の金額の計算に含めて申告することができるものとする。ただし、設立期間がその設立に通常要する期間を超えて長期にわたる場合における当該設立期間中の損益又は当該法人が個人事業を引き継いで設立されたものである場合における当該事業から生じた損益については、この限りでない。

創立費、開業費の任意償却で節税対策できる!?

創立費と開業費は、会社が赤字、黒字の財政状態によって、会計処理を使い分けると節税のメリットが得られることがあります。

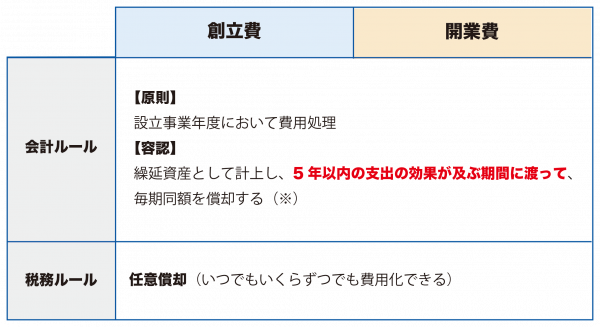

創立費、開業費の会計処理方法は2種類ある!?

創立費、開業費の会計処理についてまとめると以下の通りです。

会計処理には、「会計ルール」と「税務ルール」があります。

※「繰延資産」とは

費用として支出した金額のうち、支出の効果が1年以上に及ぶもので、資産計上後、支出した年度の費用として全額計上するのではなく、翌期以降に繰り延べることが認められている資産です。

※「償却」とは

資産計上したものを、毎年、数年に渡って費用計上する手続きをいいます。

原則としては「会計ルール」で処理することとなっていますが、中小企業の場合は、税務のルールに則って「好きな事業年度に好きな金額だけ」費用処理することができます。

このため、設立間もなく、まだまだ多額の利益が見込まれない事業年度においては費用化せず、利益が多額に計上されたタイミングで費用化することで節税することができます。

まとめ

少しは会計の知識を得ることができましてでしょうか?

まだ会計を利用されていない人は実際に会計ソフトなどを導入して自分で帳簿をつけると勉強になります。

特に、初期の段階はお金の動きが大きくなりにくいので自ら帳簿をつけることで経営状況の把握もできます。

予算にもよりますが、会計事務所を通す場合は税理士先生が経営アドバイスに積極的なところを選ぶと良いでしょう。

いろいろと質問もできます。

会計事務所を経験した上で、個人事業主や税理士を利用せずに会計を行う場合は会計ソフトの導入が必要です。

個人的なオススメはクラウドでの会計ソフト。

マネーフォワードです。

利点としては、

税理士事務所での導入も増えており税理士先生への以降がしやすい

会計ソフトの大手と比較して税理士先生が判断しやすい=会計の基本の形に近い

スマホとの連携もある程度できる。

なのに、どんな人でも利用できる設計となっている。

正直、会計事務所経験から問題点が0ではありませんが、

今一番オススメできるソフトは間違いなくこれです。

あとは実際の使いがってが良いかとかも判断の基準になってきます。

ちなみに筆者はほぼ全ての一般的に個人が利用できる会計ソフトから会計事務所のソフトまで利用した上での判断です。

一般的でなく専門的なので良いのはTKCという会社のソフトですね。

専門性もあり、信頼も高いです。

これはほぼ税理士、会計事務所が絡むので大手さんなどはこの記事をきっかけに相談されるといいかもしれません。

たいていのソフトは1ヶ月無料とかでサービス利用ができるのでお時間のあるかたはいろいろ試してみるのも手ですね。

コメント